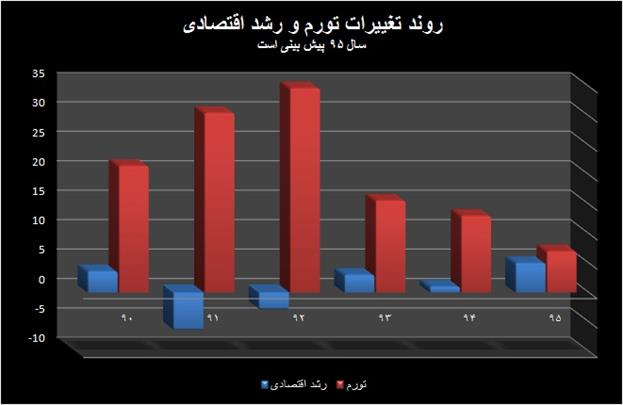

رکود اقتصادی کشور را باید یکی از چالش های فعلی دانست که ثمره دولت دهم و روند مدیریت این دولت بوده و به نظر می رسد دولت یازدهم نیز نتوانسته در رشد متوازن در همه بخش ها موفق عمل کند. به عقیده کارشناسان بسیار دولت یازدهم که همت خود را بر کاهش نرخ تورم در کشور معطوف کرده و توانسته نرخ تورم را از بیش از 40 درصد به حدود 8 درصد برساند. به عقیده آنها این عملکرد که با سیاست های متعدد پولی، مالی و بودجه ای و بر اساس تصمیمات ناگزیر برای اقتصاد گرفته شده مجال آن را از دولت گرفته تا بتواند به صورتی همسان در اقتصاد رونق ایجاد کند.

با این حال چند موضوع را باید در نظر بگیریم؛ نخست آن که نرخ تورم تولیدکننده در کشور از رقم 45 درصد به حدود 5 درصد و کمتر رسیده است. مسأله دیگر سیاست های ضد رکودی در بخش هایی همچون صنایع کوچک و متوسط است که نتایج آن را بیشتر باید در سال آینده دید و به عبارتی جزو رونق ماتأخر در اقتصاد محسوب می شود.

در این رابطه دکتر ختائی استاد اقتصاد دانشگاه و تحلیلگر مسایل اقتصادی معتقد است عوامل متعددی در شرایط رکودی فعلی نقش دارند و باید از آن جمله به کاهش شدید قیمتهای جهانی نفت در بیش از دو سال گذشته اشاره کرد. وی افزود این کاهش قیمت در شرایطی ایجاد شده که دولت کشور را با نرخ رشد منفی 5.7 درصدی از دولت سابق دریافت کرد و خارج کردن اقتصاد با این میزان رکود به اسانی امکان پذیر نیست.

وی کاهش تقاضا را در هر دو بخش دولتی و خصوصی مورد اشاره قرار داد و گفت دولت ناچار بود برای ایجاد انضباط اقتصادی تقاضا را کاهش دهد و این در حالی است که بخش خصوصی نیز به دلیل کاهش نقدینگی ناشی از افزایش شدید هزینه ها در سال های 90 تا 92 با کاهش درآمد مواجه شد و این موضوع تقاضا در این بخش را نیز کاهش داده است. این استاد دانشگاه در ادامه با اشاره به این که یکی دیگر از عواملی که در دولت یازدهم مانع از جهش اقتصادی شد صبر و انتظار فعالان اقتصادی برای روشن شدن وضعیت برجام بود که سطح تقاضا را در اقتصاد کاهش داد.

به گفته وی در عین حال تنگناهای اعتباری و بالا بودن نرخ سود تسهیلات و سپرده ها در اقتصاد ایران در کنار رکود جهانی که هنوز به پایان نرسیده عوامل دیگری هستند که مانع از رونق اقتصادی کشور در در دولت یازدهم شدند که البته باید گفت نشانه های رونق در سال جاری و سال آینده تا حدود زیادی قابل مشاهده است. وی در بخش دیگری از سخنان خود با اشاره به برنامه هایی که دولت برای تخفیف رکود تنظیم و منتشر کرده به دو عامل یا مانع رشد کشور اشاره کرده و گفت طبق برنامه های ستاد هماهنگی امور اقتصادی، کمبود تقاضای متوسط بخش عمومی و خصوصی و تنگناهای مالی به مفهوم محدودیت تسهیلات و بالا بودن نرخ سود دو عاملی هستند که برای رفع آنها مجموعهای از سیاستهای انبساطی پولی و مالی پیشنهاد شده است.

به گفته وی این سیاستها در پنج گروه تحریک تقاضا توسط دولت، سیاستهای تسهیل پولی، سیاستهای تحریک تقاضای اعتباری، سیاستهای رفع تنگنای مالی و سیاستهای تامین مالی برای فعالیتهای اقتصادی طبقهبندی شده است. به گفته وی اولویتهای اصلی هزینهکرد دولت و سیاستهای آن برای تحریک تقاضا 10 مورد زیر است:

1- تشویق صادرات به ویژه برای صنایعی که مشکل دارند.

2- حمایت موثر از صادرات خدمات مهندسی.

3- اجرای طرحهای صرفه جویی انرژی.

4- تسریع در واگذاری طرحهای عمرانی.

5- حمایت از به راه افتادن بنگاههای کوچک و متوسط کشاورزی و صنعت و معدن که مشکل فروش ندارند.

6- اجرای طرحهای ویژه برای تحریک تولید.

7- حمایت از اجرای اولویتهای مربوط به طرحهای سرمایهگذاری مهم در زنجیره تولید.

8- حمایت از اجرای طرحهای سرمایهگذاری کوچک و متوسط با پیشرفت بالای ۸۰ درصد همراه با برنامه تامین مالی.

9- تخصیص منابع ارزی لازم برای تضمین صادرات.

10- افزایش موقت تعرفههای کالاهای غیرقابل قاچاق مواجه با مازاد عرضه داخلی.

ختائی ادامه داد سیاستهای تسهیل پولی که در آن با توجه به موفقیت دولت در کاهش نرخ تورم تا سطوح زیر 10 درصد و کاهش نرخ تورم ماهانه تاکید بر آن است که این سیاستها به گونهای اتخاذ شود که موجب تامین اهداف تورمی دولت باشد. به عبارت دیگر با پایش آثار سیاستهای انبساطی پولی خط قرمز کنترل تورم رعایت خواهد شد. وی در این زمینه دو سیاست را توصیه کرد:

11- عرضه منابع بانک مرکزی در بازار بین بانکی ریالی با هدف رفع تنگناهای مالی کوتاهمدت بانکها و کاهش هزینه تامین مالی.

12- کاهش تشویقی نسبت سپرده قانونی بانکهای تجاری تا نرخ ۱۰ درصد و در اختیار بانک مرکزی.

وی در ادامه با اشاره به سیاستهای تحریک تقاضای اعتباری موارد زیر را به عنوان راه حل اشاره کرد:

13- اعطای تسهیلات خرید کالای مصرفی بادوام (از جمله اتومبیل) با ابلاغ بانک مرکزی مبنی بر تخصیص ۲۰ درصد از تسهیلات اعطایی برای خرید کالاهای ایرانی.

14- افزایش مدت اقساط تسهیلات جدید برای افزایش تمایل به استفاده از تسهیلات خرید خودرو.

15- تخفیف در نرخ تسهیلات بانکی خرید کالا در صورت تسویه پیش از موعد.

16- سپردهگذاری ارزی بانک مرکزی در بانک توسعه صادرات به منظور حمایت از صادرات خدمات فنی و مهندسی به مبلغ ۲۰۰ میلیون دلار برای اعطای تسهیلات.

چهارمین موضوع در حوزه سیاستهای رفع تنگنای مالی است که طی آن عنوان میشود تنگنای مالی علت بالا بودن نامتناسب نرخ سود است و بالا بودن نرخ سود نیز مانع افزایش تولید شده است. با اذعان به ساختاری بودن مشکل و ضرورت لحاظ کردن آن در برنامههای بلندمدت اصلاحات بخش مالی کشور 9 سیاست زیر پیشنهاد میشود:

17- افزایش سرمایه بانکها از محل وصولیهای حساب ذخیره ارزی، فروش سهام بیمهها و بانکها و بودجه.

18- پیگیری و اجرای مواد ۱۷ و ۱۸ قانون رفع موانع تولید مبنی بر فروش داراییهای غیرمولد توسط بانکها.

19- اجرای برنامه کوتاهمدت اصلاح مشکلات نظام بانکی.

20- تشدید اقدامات ساماندهی موسسات اعتباری غیرمجاز و هدایت موثر نقدینگی به واحدهای تولیدی با همکاری سایر دستگاهها.

21- راه انداختن بازار بدهیهای دولت و انتشار اوراق مالی اسلامی و استفاده از آنها برای بازپرداخت بدهیهای دولت؛ در فاز اول، ۶ هزار میلیارد تومان اوراق صکوک اجاره منتشر میشود.

22- تامین و تخصیص اصل و سود اوراق بهادار دولت و دستگاههای دولتی در سررسید.

23- تامین اعتبارات مورد نیاز جهت بازپرداخت بدهیهای ایجاد شده سال جاری دولت به بانکها.

24- مدیریت فعالانه بدهیهای دولت در جهت کاهش بدهی و افزایش ابزارهای تامین مالی دولت.

25- افزایش سرمایه لیزینگها.

26- تسهیل و تسریع استفاده از اعتبار اسنادی داخلی (با تعیین سقف زمانی).

وی در نهایت در راستای سیاستهای تامین مالی برای فعالیتهای اقتصادی پیشنهادهایی برای تسهیل تامین مالی بنگاههای اقتصادی و استفاده از ابزارهای نوین تامین مالی در بخش مالی کشور را عنوان کرد. این پیشنهادات عبارتند از:

27- ارائه بسته تامین مالی تولید (شامل انتشار اوراق مرابحه برای تامین نقدینگی بنگاهها).

28- راهاندازی ابزار خرید دین برای تامین مالی بنگاهها.

29- ارائه برنامه تامین منابع مالی مورد نیاز بخش نفت و گاز از بازار سرمایه.

30- ارائه برنامه اجرایی تامین مالی بنگاههای بزرگ.

31- ارائه مدل تامین مالی بنگاههای صنعتی مبتنی بر بازار سرمایه.

32- تقویت تامین مالی از طریق بورسهای انرژی و کالا از طریق پیشفروش محصولات و استفاده از اوراق سلف.

33- تعیین اولویتهای اعتباری بنگاههای اقتصادی و رشته فعالیتهای تولیدی.

نظر شما