عبور نقدینگی از هزار و 600 تریلیون تومان به یکی از بزرگترین چالش های بازارهای مختلف پولی و کالایی تبدیل شده است. نقدینگی طی حدودا 9 ماه گذشته طی چند مرحله بازارهای ارز، سکه، خودرو و مسکن را هدف قرار داده است. این هجوم نقدینگی در مرحله اول بازارهای ارز و طلا را به شدت از خود متأثر ساخت تاجاییکه باعث شد قیمت دلار از محدوده 4 هزار تومان تا 19 هزار تومان افزایش یابد.

در همین برهه قیمت سکه بهار ازادی از محدوده یک و نیم میلیون تومان به محدوده 4 و نیم میلیون و حتی بالاتر رسید. در موج دوم نقدینگی علاوه بر بازارهای ارز و سکه، بازار خودرو نیز با نوسانات شدید قیمتی روبرو شد و بخشی از نقدینگی در یک جهش شدید به این بازار انتقال یافت که باعث شد بهای انواع خودرو یک و نیم برابر برای خودروهای داخلی و بیش از 2.5 برابر برای خودروهای وارداتی رشد کند.

بهای مسکن نیز در این مدت به شدت با رشد روبرو شد که دلیل این امر نیز هجوم سیل نقدینگی به بازارها بود. در این شرایط اما چند اقدام باعث تحرک نقدینگی در بازارهای مختلف شد؛ به عنوان مثال کاهش نرخ سود سپرده های بانکی به عنوان یک محرک موانع حرکتی نقدینگی را آرام ارام کنار زد.

پس از آن با ایجاد اختلالاتی جزئی در بازار ارز و تهدید ترامپ به خروج از برجام و پس از ان خروج آمریکا از این معاهده بین المللی باعث شد بازار ارز هدف اول موج نقدینگی قرار بگیرد. این موضوع به دلیل اثرمتقابل ارز و سکه بر هم به سرعت بازار طلا و سکه را نیز تحت تأثیر قرار داد و آن را نیز حبابی کرد تاجاییکه حتی سیاست های بانک مرکزی در رابطه با پیش فروش سکه و سیاست هایی مثل انتشار اوراق مبتنی بر ارز و طلا و ... نیز نتوانستند جلوی این جهش قیمتی را بگیرند.

توقف ثبت سفارش واردات خودرو و سیاست هایی که در این حوزه اتخاذ شد همزمان با خروج برخی شرکت های خارجی از بازار باعث شد بازار خودرو به عنوان مقصد بعدی نقدینگی قرار گرفت. به تدریج علیرغم تعیین قیمت 4200 تومان برای ارز باعث شد قیمت در بازارهای کالایی از جمله محصولات پتروشیمی، فولاد؛ مس و الومینیوم و ... نیز با رشد روبرو شود. اما آنچه عجیب بود این که نقدینگی به تنها جایی که علاقه ای از خود نشان نداد بازار سرمایه و بورس اوراق بود.

اما بعد از گذشت زمان با تعدیل روند رو به رشد بازارهای مختلف، زمینه برای ورود نقدینگی به بورس فراهم شد و همین عامل باعث شد بازار سرمایه با رشد شدید شاخص روبرو شود و ارزش اغلب سهم ها در بازار افزایش یابد. البته طی بیش از یک هفته کاری گذشته بازار سهام مجددا روند نزولی به خود گرفته که بررسی دلایل این روند به این گزارش مرتبط نیست.

در این بین اما طبق آمارها در یک سال منتهی به تیر حجم پول در مقایسه با شبه پول رشد بیشتری داشته است. بنابراین پول نقد در دست مردم ظرف این یک سال 34.7 درصد افزایش یافته، در حالی که سپرده های بانکی رشد 18.1 درصدی داشت.

کارشناسان اقتصادی براین باورند که افزایش آهنگ رشد پول در مقایسه با شبه پول، زنگ خطری برای بازارهای موازی است، زیرا حرکت نقدینگی سیال چنانچه برنامه ریزی شده و هدفمند نباشد، مخرب خواهد بود.

در این رابطه طهماسب مظاهری رییس کل اسبق بانک مرکزی با تأکید بر این که دولت می تواند با جلوگیری از رشد دارایی های مسموم بانک ها جلوی رشد نقدینگی را بگیرد. وی معتقد است ناترازی منابع و مصارف بانکی به اضافه برداشت بانک ها از بانک مرکزی منجر شده است که باعث افزایش بدهی بانک ها به بانک مرکزی شده است.

به عقیده مظاهری، کمبود سرمایه، نسبت کفایت سرمایه پایین و تسهیلات معوق در شبکه بانکی عواملی است که به ناترازی صورت های مالی بانک ها و اضافه برداشت آنها از منابع بانک مرکزی منجر شده است.

وی می افزاید: معوقات بانکی که بخشی از آن مربوط به دولت و نهادهای وابسته به دولت است، در سنوات گذشته مشکلات بانکها را تشدید کرده و سبب شده تا بدهی بانک ها به بانک مرکزی هم افزایش یابد.

رئیس کل اسبق بانک مرکزی اضافه می کند: شرایط کنونی موجب شده تا دولت برای انجام وظایف خود از بانک ها وام می گیرد و بانک هم از بانک مرکزی اضافه برداشت دارد و در نتیجه آن حجم نقدینگی افزایش داشته و اقتصاد دچار بحران می شود.

در این بین اما سیاست های بانک مرکزی برای کنترل نقدینگی به سمت هدایت این منابع به بازارهای مولد تغییر یافته است که یکی از موضوعات مورد بحث در این رابطه کنترل ناترازی حساب منابع و مصارف است.

در این رابطه رییس کل بانک مرکزی اعلام کرده است که تا نتوانیم سیستم بانکی را اصلاح و ناترازی را که منشاء عمده نقدینگی و افزایش فشار نقدینگی است، از بین ببریم، مشکلات اقتصاد کشور قابل رفع نیست.

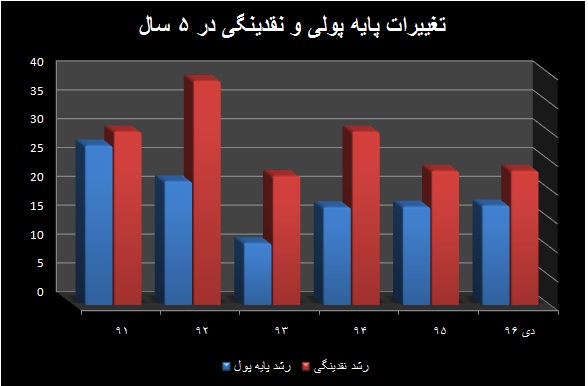

در این رابطه مظاهری با انتقاد از رشد 30 درصدی نقدینگی در سال های اخیر معتقد است این رشد نقدینگی در شرایطی رخ داده که تولید به این میزان رشد نکرده است و این مسأله زمینه رشد تورم را در کشور افزایش داده است.

وی با اشاره به این که دولت در بیش از یک دهه گذشته به سیستم بانکی فشار اورده تا نیازهای خود را تأمین کند گفت همین عامل نقش بسیار موثری را در افزایش حجم نقدینگی داشته است و مادامی که تولید در کشور تقویت نشود بالا رفتن تقاضا فقط به رشد قیمت ها و بروز تورم منتهی خواهد شد. وی رشد 30 درصدی نقدینگی را با رشد 4 درصدی اقتصادی کشور مقایسه کرد و گفت این اختلاف نشان می دهد اصلا شرایط نقدینگی در کشور منطقی نیست.

نظر شما