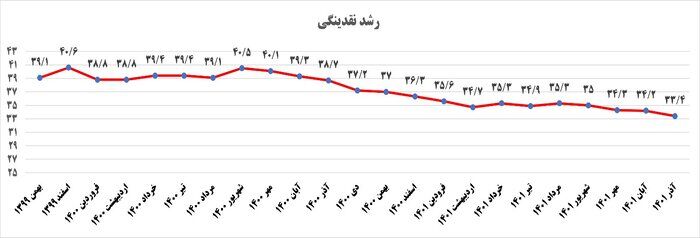

به گزارش روز دوشنبه اگزیمنیوز، جدیدترین آمار بانک مرکزی از متغیرهای پولی و اعتباری تا پایان آذرماه، نشان میدهد رشد نقدینگی در آذرماه نسبت به دوازده ماهه گذشته ۳۳.۴ درصد بوده است.

این مولفه در شهریور ماه ۱۴۰۰ نسبت به شهریور ۱۳۹۹ به عدد بیسابقهی ۴۰.۵ رسیده بود. افت قابل توجه رشد نقدینگی و پایه پولی در دولت سیزدهم با توجه به سیاستهای دولت در کنترل هزینههای جاری عدم استقراض از بانک مرکزی و کنترل کسری بودجه به دست آمده است که با ادامه روند کنونی تا پایان سال این سیر نزولی ادامهدار خواهد بود. موضوعی که بر اثر اهمال و بی توجهی دولت قبل و با استقراض سنگین از بانک مرکزی، موجب افزایش خلق نقدینگی و رشد انفجارگونه تورم شد.

انتشار لیست ابر بدهکاران بانکی

مطابق با نظریه مدرن پولی، بانکها از طریق تسهیلات دهی، نقدینگی کشور را افزایش میدهند و به اصطلاح خلق پول میکنند. اگر این خلق پول و افزایش نقدینگی که قدرت آن با مجوز حاکمیت در اختیار بانکها قرار گرفته در جهت مناسب استفاده شود، به رشد اقتصادی و بزرگ شدن کیک اقتصاد منجر میشود؛ اما اگر به انحراف کشیده شود سبب رشد نقدینگی و افزایش تورم میگردد. از جمله انحرافات خلق پول بانکی میتوان به تسهیلات دهی بیضابطه بانکها برای مال سازی یا تسهیلاتی که به اشخاص حقیقی و حقوقی مرتبط و غیرمولد داده میشود اشاره کرد. بانک مرکزی با انتشار لیست تسهیلات و تعهدات کلان اشخاص مرتبط بانکی، برای نخستین بار تسهیلات بانکی را برای عموم مردم شفاف کرد تا امکان نظارت عمومی بر تسهیلات دهی بانکها و حذف رانت و فساد فراهم شود.

انتشار این اطلاعات علاوه بر ایجاد امکان «نظارت عمومی و مردمی» بر تسهیلات دهی بانکها، زمینه را برای «تسریع در حذف رانت و فساد» و «هدایت اعتبارات بانکی» فراهم میکند و تحولی بیسابقه در نظارت بانکی محسوب میشود.

کنترل ترازنامه بانکها

یکی از اصلیترین سیاستهایی که هماکنون بانک مرکزی برای کنترل تورم انجام میدهد، کنترل ترازنامه بانکهاست. بانک مرکزی در مردادماه ضوابط جدید رشد ترازنامه بانکها را ابلاغ و دامنه رشد ترازنامه بانکها بین ۱.۳۳ و ۲.۵ درصد تعیین شده است و طبق اظهارات مدیر اداره ارزیابی سلامت نظام بانکی بانک مرکزی، فقط برای ۲ بانک تخصصی رشد ۲.۵ درصد در ماه مجوز داده شده است و سایر بانکها کمتر از این رقم هستند. در واقع نظارت دقیق بانک مرکزی بر ترازنامه شبکه بانکی یعنی کنترل رشد سپردهها، رشد نقدینگی و رشد خلق پول که نهایتاً منجر به از کار افتادن یکی از موتورهای محرک افزایش تورم میشود.

انضباط مالی و عدم استقراض از بانک مرکزی

دولت سیزدهم طی یک سال و نیم گذشته با محوریت سازمان برنامه و بودجه اقدام به تقویت انضباط مالی دولت کرد. استقراض دولت از بانک مرکزی برای تامین کسری بودجه منجر به افزایش پایه پولی و رشد نقدینگی میشود که باعث تحمیل تورم به جامعه میگردد. رویکردی که به توقف دریافت تنخواه از بانک مرکزی و برداشت از ذخایر بانک مرکزی و در نهایت کاهش نرخ رشد پایه پولی و نقدینگی انجامید.

یکی از مهمترین دلایل رشد تورم در سالهای گذشته افزایش هزینههای جاری دولت، کسری بودجه و در نتیجه استقراض از بانک مرکزی و چاپ پول بوده است که این روند در دولت سیزدهم متوقف شد. دولت سیزدهم اتکای بیشتر بر درآمدهای مالیاتی، شناسایی مودیان بیشتر و مقابله با فرار مالیاتی، افزایش فروش نفت و همچنین پرهیز از هزینهتراشی موفق شد بدون استقراض از بانک مرکزی، مشکل کسری بودجه را مرتفع کند.

نظر شما