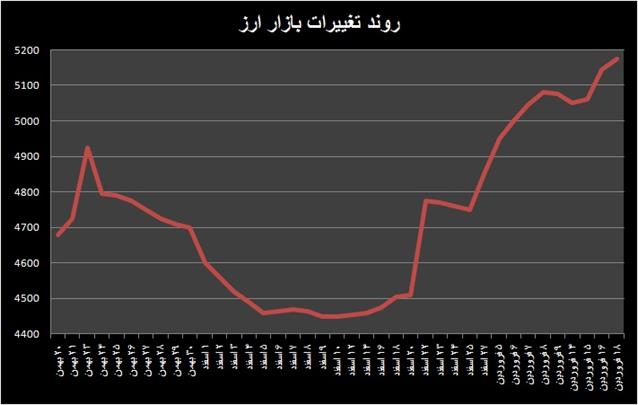

نوسان بازار ارز در سال 97 نیز رکورد شکن شد و در حالی که دلار سال ۱۳۹۶ را با نرخ حدود ۴۸۰۰ تومان به پایان برد، در آغاز رسمی معاملات در ششم فروردین سال ۱۳۹۷ نرخهای جدیدی ثبت شد. در این روز معامله دلار با نرخ ۵۰۰۰ و ۵۰۳۰ تومان آغاز شد و تا ۵۱۰۰ تومان و طی روزهای اخیر تا ۵ هزار و ۲۰۰ تومان پیش رفت که نشان از رشد قیمت بعد از تعطیلات چند روزه دارد.

رییس کل بانک مرکزی در این رابطه معتقد است تقاضای کنونی بازار ناشی از مصارف واقعی نیست و انتظارات نقش مهمی در آن ایفا میکند. به گفته وی حساسیت های زیادی به تحولات اقتصادی وجود دارد و عملا نوسان کوتاه مدت بازار را این بخش از تقاضا شکل میدهد. وی اطمینان داد که وضعیت ارزی مناسب است و بازار در بلند مدت دچار کسری نمیشود .

به گزارش اگزیم نیوز، بانک مرکزی در ماه های پایانی سال 96 در جهت کنترل بازار ارز اقدام به ارایه بسته کنترل نرخ ارز کرد که به واسطه آن انتشار گواهی سپرده مطرح شد که با توجه به بخشنامه شهریور ماه بانک مرکزی که نرخ سود سپرده را در ۱۵ درصد تثبیت کرده بود، بازار مالی به ویژه بازار ارز به این بخشنامه واکنشی همراه با نوسان نشان داد.

اما برای مدیریت این نوسانات بانک مرکزی تصمیم به نشان دادن واکنش گرفت و به تبع آن با انتشار گواهی سپرده ریالی، ارزی و با پیش فروش سکه تا حدودی توانست نوسانات بازار ارز را مدیریت کرده و صعود آن را مهار کند و به این ترتیب بانک مرکزی نشان داد از قابلیتهای لازم برای نشان دادن واکنش مناسب در برابر نوسانات بازار ارز برخوردار است. از سوی دیگر نیز به تعهدات بلند مدت و میان مدت خود درباره نرخ سود وفادار است. به عبارتی انتشار این گواهیها اقدامات بانک مرکزی برای مدیریت نرخ ارز به صورت کوتاه مدت را شامل شد ولی در بلند مدت به صورت مهار نرخ سود باید مورد توجه قرار گیرد.

کارشناسان بازار معتقدند که سیاست بانک مرکزی در برابر ارز در هیچ کدام از رده های کنترل بازار ارز، آزاد گذاشتن بازار و مدیریت شناور شده قرار نمی گیرد اما مسولان بانک مرکزی تاکید دارند که سیاستهای بازار ارز مبتنی بر سیاستهای شناور مدیریت شده است؛ ضمن اینکه بانک مرکزی با افزایش نرخ ارز و ایجاد شکاف بین بازار رسمی و غیر رسمی تصمیم گرفت که نرخ را مدیریت کند و البته یک موضوعی که نباید از نظر دور داشت ضرورت ممانعت از فعالان مشکوک بازار ارز است. زیرا بازار ارز، بازاری است که به همه سیاستهای داخلی و همچنین فشارهای خارجی به سرعت واکنش نشان میدهد و اهدف اصلی بانک مرکزی نیز ایجاد ثبات در این بازار است.

در این بین بسیاری بر این اعتقاد هستند که کاهش نرخ سود بانکی در شهریورماه سال گذشته از عوامل ایجادکننده التهاب ارزی نبوده و بر این مبنا، افزایش نرخ بهره را راهکاری برای کنترل بازار نمیدانستند. خوشبختانه طراحان بسته ارزی بانک مرکزی، افزایش نرخ سود بانکی را محور بسته قرار دادند و نتیجه آن که، بسته در کنترل التهاب بازار ارز موفق بود. اما پرسش این است که آیا مناسب است در زمانی که سیاست پولی توانسته ثبات را به صورت نسبی به برخی بازارها بازگرداند، سیاست افزایش نرخ ارز دوباره شوک قابل پیش بینی را به اقتصاد کشور وارد کند؟ آیا این امر ریسک بیثباتی را افزایش نمیدهد؟

ولی اله سیف، رییس کل بانک مرکزی در واکنش به نوسانات قیمت دلار می گوید: سپرده گذاری بانکی همچنان جذاب تر از بازار ارز است. در واقع نرخ بازدهی بازارهای دارایی داخلی به نحوی است که نرخ سود واقعی سیستم بانکی به نحو مطلوبی مثبت بوده و در مقایسه با بازدهی بازار ارز که توأم با ریسک است، بسیار جذابتر است. لذا رویکرد بانک مرکزی بر این امر استوار است که به عنوان سیاستگذار ارزی روند تعادلی مناسبی از نرخ ارز را دنبال کند تا متضمن حداکثر شدن منافع اقتصادی کشور به نحو پایدار و متناسب با رویکردهای اقتصاد مقاومتی باشد.

با توجه به این سخنان انتظار میرفت تغییرات سالانه نرخ ارز بسیار کمتر از نرخ سود بانکی مصوب یعنی ۱۵ درصد باشد زیرا سود بیشتر سرمایهگذاری روی سپرده بانکی نسبت به بازار ارز در ۶ ماه ابتدای سال گذشته بسیار مشهود بود؛ چراکه در این بازه زمانی، دلار نوسان ماهانه کمتر از نیم درصدی داشت اما اکنون با این جهش نامتعارف قیمت، باید منتظر تغییر سلیقه سپرده گذاران و جابه جایی نقدینگی در بازارهای مالی باشیم؟

در این بین پیش بینی ها حاکی از تصمیم دولت برای افزایش تدریجی نرخ ارز متناسب با تورم در طول سال جاری است، بطوری که علاوه بر هماهنگی نرخ ارزهای مختلف از جمله دلار با قیمت واقعی از ایجاد شوک قیمتی جلوگیری شود بنابراین افزایش تدریجی نرخ دلار و سایر ارزها در ماه های پیش رو دور از ذهن نخواهد بود. چرا که وقتی نرخ ارز توسط سیاست گذاران در یک سطح ثابت و راکد می شود این ثبات دیر یا زود از بین می رود براین اصل نوسان گیران بازار وارد صف خرید می شوند و ضمن ایجاد حباب و هیجان در بازار، با تخریب نظام ارزی مانع جذب سرمایه گذاری خارجی می شوند.

اما برخی اقتصاد دانان نیز بر این باورند که به عنوان اولین عامل، نرخ ارز باید معادل اختلاف تورم داخل با تورم جهانی ، سالانه افزایش یابد. یعنی اگر تورم داخلی ١٠ درصد و تورم جهانی ٢ درصد باشد نرخ ارز باید ٨ در صد افزایش یابد که براین اساس اگر از مرداد ١٣٨۶ تا مرداد ٩۶ طی ١٠ سال از تورم داخلی، تورم جهانی کسر شود دلار باید ١١٢ درصد گران تر از قیمت موجود بود، یعنی دلار باید حدود ٨۵٠٠ تومان بود در حالیکه اکنون تنها از مرز 5 هزار تومان گذشته است.

برخی نیز دلیل افزایش قیمت دلار را کسری تراز تجاری غیرنفتی و تراز سرمایهای می دانند که علت آن هم عدم افزایش صادرات غیر نفتی است که با توجه به افزایش واردات موجب بروز تراز منفی می شود که در این شرایط دولت راهی ندارد جز تزریق دلار به بازارتا بدینوسیله این تراز را به تعادل نزدیک کند.

اما از آنجا که بیش از ۸۰ درصد ارز کشور در اختیار دولت است و به صورت عمده ارز از محل فروش نفت و گاز، میعانات و یا محصولات پتروشیمی به دست میآید در بخش صادرات غیرنفتی هم بخش بزرگی از میعانات و محصولات پتروشیمی توسط بخش عمومی اداره میشود که دولت میتواند بر آن نظارت کند و در نتیجه کارشناسان افزایش یا کاهش قیمت ارز را مستقیما در اراده دولت میدانند. بنابراین باید دید دولت و بانک مرکزی چه واکنشی نسبت به افزایش نرخ دلار خواهند داشت. آیا از طریق تزریق ارز به صرافیها جلوی بالاتر رفتن نرخ دلار را خواهند گرفت یا اجازه خواهد داد نرخ ارز به سمت قیمت واقعی خود حرکت کند و با نزدیک شدن نرخ دلار مبادلهای را به نرخ دلار آزاد، یکسان سازی نرخ دلار رقم بخورد.

نظر شما