به طور نمونه در حوزه های زیر گستره ای از مقرره های گوناگونی وجود دارد که ذیلا به برخی از آنها اشاره می شود:

در حوزه ریال دستورالعمل ها و بخشنامه های متعددی در بخش هایی همچون انواع حسابهای بانکی (جاری، پس انداز، سپرده های سرمایه گذاری کوتاه و بلند مدت)، شناسایی مشتریان، چک، خزانه و... مواجه می باشیم.

در حوزه مبارزه با پولشویی کارکنان باید نکات متعدد کنترلی و تطبیقی همچون احراز هویت، گزارش معاملات مشکوک، خدمات پایه به مشتریان، تراکنش ها و نقل و انتقالات مالی درون مرزی و برون مرزی و عملیات صرافی که همگی با چالش هایی برای مستند سازی و راستی آزمایی مواجه می باشند را رعایت نمایند.

در حوزه تسهیلات و تعهدات که مهمترین فعالیت محسوب می شود لازم است دستورالعمل ها و بخشنامه های گوناگونی پیرامون اجرا و نظارت انواع عقود و قرارداد ها رعایت شود.

در حوزه خدمات ارزی که ۴ بخش حوالجات ارزی، بروات اسنادی، اعتبارات اسنادی و ضمانت نامه های ارزی را شامل می شود کارکنان شعب می بایست تعداد زیادی از دستورالعمل ها و بخشنامه های ارزی را در خدماتی همچون واردات کالا و خدمات، حمل و نقل بیمه و بازرسی کالاهای وارداتی، ضمانت نامه های ارزی و ... را رعایت نمایند.

با عنایت به لزوم رعایت موارد فوق و از آنجا که ارکان بانک مطابق مولفه های حاکمیت شرکتی (که مجموعه ای از روابط بین مدیران، کارکنان، سهامداران و سایر ذینفعان برای رسیدن به اهداف و نظارت بر عملکرد می باشد) نسبت به حسن اجرای آنها مسئولیت پاسخگویی دارد، لذا لازم است نظام کنترل داخلی به نحوی ساختار یافته تقویت و تحکیم شود تا ضمن مدیریت ریسک ها، اهداف محقق و منافع ذینفعان حداکثر شود. برای این کار نیاز به یک مدل است.

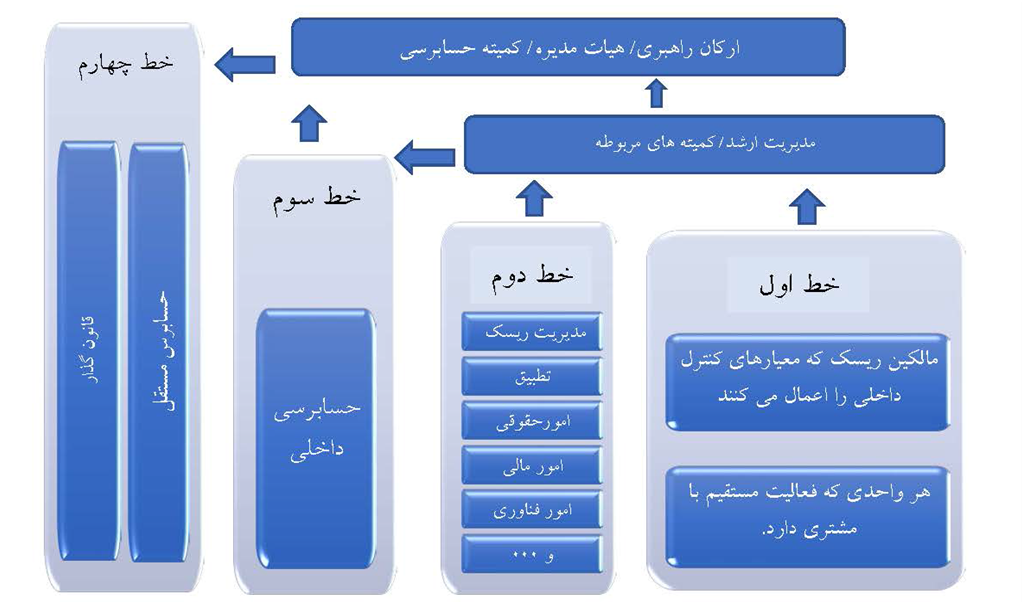

بدین منظور انجمن بین المللی حسابرسی داخلی(IIA) در سال ۲۰۱۳ مدلی تحت عنوان سه خط دفاعی(که بعدها به چهار خط دفاعی توسعه پیدا کرد)را پیشنهاد نمود. مدل مزبور به نحوی اثربخش و کارآمد مسئولیت های مدیریت ریسک و کنترل را به بخش های کارکردی بانک تخصیص داده و بین مسئولیت های کنترلی سطوح مختلف بانک، هماهنگی ایجاد می کند.

شکل زیر مدل سه (چهار) خط دفاعی را به صورت نمودار نشان می دهد.

خط نخست دفاعی:

واحدهایی که با مشتری در ارتباط مستقیم بوده(حتی بخش هایی از ستاد)و سطح اول کسب و کار بانک هستند در اولین خط دفاعی قرار دارند. کنترل ها در این خط مبتنی بر کارمندانی هستند که به صورت روزانه درگیر فرایندها بوده و با گردش کاری و نقاط ضعف احتمالی کنترل ها آشنایند. بنابراین کنترل ها بسیار تفکیک شده طراحی می شوند تا تشخیص زود هنگام نقاط ضعف امکان پذیر شود. بدین گونه این خط دفاعی، قادر به کشف و اطلاع رسانی فوری نقاط ضعف به سطوح مدیریتی مناسب و تضمین پیاده سازی به موقع اقدامات ضروری اند.

این امر با ایجاد کنترل های خودکار، فراگیر کردن فعالیت های کنترلی(ثبت تمام داده های مربوط)و دقیق تر و به موقع تر کردن آنها امکان پذیر می شود، بدین ترتیب تنها موارد خاص برجسته شده و نیازمند بررسی فوری مدیریت می شود.

وظایف کنترلی در خط اول بر مسئولیت دوگانه واحدها نیز تاکید دارد؛ ایجاد کسب و کار برای سازمان، و درعین حال، مطلع بودن از ریسک ها و کنترلهای مرتبط زیرا خطر اصلی آنجاکه واحدهای ریسک پذیر به قدر کافی از رویه های کنترلی و ریسک آگاه نبودند.

خط دوم دفاعی:

برای تکمیل سیستم کنترلی مستقر شده در اولین خط دفاعی (یا در غیاب آنها)، دومین خط دفاعی اهمیت می یابد. دومین خط متشکل از وظایف مختلف تطبیق و مدیریت ریسک است (به عبارتی، فعالیت های پشتیبانی)، مانند سازمان و بهبود روشها، امور مالی، تطبیق، کنترل ریسک، فناوری اطلاعات و بهبود روشها که وظایف کلیدی شان تدوین وابلاغ کنترل ها، پایش و گزارش روشهای مرتبط با ریسک و اطلاعات و نظارت بر تمام انواع مسائل کنترلی مالی و تطبیق است. در طول بیست سال گذشته، دومین خط دفاعی در سازمان های مرتبط با صنعت مالی تحت نظارت به شکل چشم گیری تکامل یافته است. دومین خط دفاعی الزامات کنترلی پیشگیرانه و اکتشافی را تعریف کرده و آنها را در سیاست ها و رویه های اولین خط ایجاد و ابلاغ می کند.

در پاسخ به الزامات مقرراتی بیشتر، سختگیرانه تر و فرایندها و محصولات پیچیده تر، نهادهای مالی، کارکنان و بخش های کارکردی بیشتری را به دومین خط افزوده اند. در این خط دفاعی لازم است بین مسئولیت های کنترلی هماهنگی وجود داشته باشد، در غیراین صورت نهادهای مالی با شکاف های کنترلی قابل ملاحظه ای مواجه می شوند که ممکن است سلامت مالی آنها را زیر سوال ببرد.

این خط باید مستقل از سطح اول بوده و حسب مسئولیت واحد متولی، کنترل ها را به صورت مستمر(مثلاً روزانه)یا دوره ای انجام و گزارش آن را به مدیریت ارشد و کمیته های حاکمیت شرکتی ارایه دهد.

خط سوم دفاعی:

سومین خط دفاعی، که سطح بعدی کنترل را نشان می دهد، فعالیت حسابرسی داخلی را شامل می شود. این خط مستقل از سایر خطوط دفاعی بوده و به صورت مستقل نسبت به حوزه وسیعی از جمله: کارایی و اثر بخشی عملیات، حفاظت از دارایی ها، قابلیت اطمینان و درستی فرایندهای گزارشگری و رعایت قوانین و مقررات، اطمینان بخشی معقولی به هیات مدیره و کمیته حسابرسی ارائه می کند.

اثربخشی این خط دفاعی، مستلزم وجود بالاترین سطح استقلال و بی طرفی است. بهترین راه برای دسترسی به این سطح از استقلال و بی طرفی، پیاده سازی ساختارهایی است که در "استانداردهای بین المللی حسابرسی داخلی" ارائه شده و شامل استقلال سازمانی و تعامل مستقیم با هیات مدیره و ... است. هیات مدیره همچنین ضمن حفظ استقلال فعالیت حسابرسی، باید از خدشه دار شدن بی طرفی جلوگیری نماید.

خط چهارم دفاعی:

این لایه دفاعی شامل حسابرس مستقل و سایر نهادهای نظارتی برون سازمانی است که قانون گذاران برای حسن اجرای استانداردها و مقرراتی که خود تدوین و ابلاغ نموده اند و حصول اطمینان معقول از رعایت حقوق ذینفعان (به ویژه ذینفعان برون سازمانی همچون عام مردم)تعیین نموده اند می باشد. در همین زمینه می توان به نهادهای ناظری همچون بانک مرکزی، دیوان محاسبات، بازرسی کل کشور و ... اشاره نمود.

سخن پایانی:

با استقرار این مدل، به نحوی بهره ور، کارکرد و جایگاه هر واحد سازمانی در نظام کنترلی بانک تعریف شده و هماهنگی لازم بین وظایف نظارتی واحد ها ایجاد می شود. در همین راستا انواع گوناگونی از ریسک ها به موقع شناسایی و برای مدیریت آنها کنترل های لازم تدوین و ابلاغ می شود. این مدل در نهایت با افزایش بلوغ بانک در نظام کنترل داخلی، به تحقق اهداف بانک و تامین منافع ذینفعان (درون و برون سازمانی) منجر می شود.

دکتر حبیب احمدی

کارشناس حوزه بانکی

عضو هیات عامل بانک توسعه صادرات ایران

نظر شما